「ブラックリストでも作れるカードはあるのか?」

「自分が現状ブラックリストに載っているのかわからない」

ということで悩んでいる人も多いと知りました。

クレジットカードの審査に不安になる気持ち、すごいわかります。私も審査落ち経験がありますから。なのでクレジットカードの審査に何故落ちてしまうのかを今回は詳しく調査してみました。

この記事を読むと、審査に通過しやすくなる方法がすべてわかります。

ブラックリストにのってもクレジットカードは作れるか

そんなカードなんてあるの?って感じですが、比較的いろんなサイトで審査通過報告がされているカードは実際にあります。

急ぎの方はすぐに下から試しに申し込んでみて下さい。

↓お急ぎの方はこちら↓

クレジットカードを新規で作成する場合、過去にブラックリストに載っていたのがネックになるケースが起こり得ます。

現在ブラック入りしてたり、無収入で無職で住所不定という人はカードを作ることはできないでしょう。

ただブラック履歴が付いたからといってカードの新規作成が不可能になるというわけではありません。

延滞などで信用情報に傷がついた人でも現在は健全な職業と安定した収入があればクレジットカードを作れます。

ではどのようなが作れるのかを詳しく見ていきましょう。

候補その1:年会費無料でおすすめのカード

一番おすすめなのが消費者金融系のカードです。

後述しますが、公表されているデータを見ても審査通過率の高い会社が発行するクレジットカードです。

「自分ってひょっとしてブラックかも…」

「クレジットカードの審査はいつも不安…」

と常日頃から思っている人にはこのカードが一押しです。

即日発行ができるので「どうしても今すぐ欲しい!」という急ぎの人にもおすすめ。

候補その2:年会費はかかるが試す価値の高いアメックスカード

もう一つの候補がアメリカン・エキスプレス・カードです。

アメックスはVISAやマスター、JCBなどと並ぶ国際ブランドの一つです。その国際ブランドがカード発行会社とも提携せずに発行しているという点も審査に通る可能性がある理由です。

アメックスのカードはいっぱいありますが「セゾンアメックス」「ANAアメックス」など他のカード会社と提携しているカードはダメです。純粋なアメリカン・エキスプレス社が発行している“プロパーカードだけ”です。それはこの2枚です。

・アメリカン・エキスプレス・カード(グリーン)

・アメリカン・エキスプレス・ゴールド・カード

信用情報機関に頼らず、あらゆる角度から自社で独自の審査スコアリングをして、その人のトータルの属性を見る特性があるため誰にでもチャンスがあるのです。

ただし、ネックなのが年会費が高いこと。それぞれの年会費は、

- アメックス・カード(グリーン):年会費12960円(税込)

- アメックス・ゴールド・カード:年会費:31320円(税込)

となります。ぱっと見「高い!」と感じてしまった人も多いかもしれませんが、月額換算してみると

- アメックス・カード(グリーン)が1080円(税込)

- アメックス・ゴールド・カードが2610円(税込)

となるので案外高くないかもしれません。

・アメリカン・エキスプレス・カード(グリーン)の詳細を見る

・アメリカン・エキスプレス・ゴールド・カードの詳細はこちら

そもそもなぜ私がこのようなことに興味を持ったのか

長年勤務した職場を体調の不良から辞める事になって、私もいわゆる主婦になりました。

専業主婦ではなく、扶養控除の範囲内でパートとして働いている兼業主婦です。

数年前まではクレジットカードを持っていたんです。会社の同僚に「マイルが凄い貯まるよ!」と勧められて1枚だけ持っていました。

コンビニやスーパーでの支払い、ネットショッピングでもそのカードを使って支払っていました。

マイル貯まらなくてもいいから無料のクレジットカードに切り替えようとして。

しかしながら、解約したらしたで新たに無料のクレジットカードを作るの面倒でそのまま放置していました。

それ以来、◯◯ポイントが貯まるとかも興味も無かったので、現金払いが主でクレジットカードとも無縁でした。

しかし、いざ主婦になると、段々とお得な特権があるクレジットカードの必要性を感じたんです。

今までは共働きで収入もあり、多少は余裕がありましたが、仕事を辞めてからは結構厳しい状態に。

夫婦ともに働いていた時は、仕事で遅くなったからとお惣菜を買って来たり、冷蔵庫の中に入っているのに同じ物をまた買って来たり、結構無駄な出費が多かったんです。

でも、今は主人だけの収入になったので、1円単位でも節約することが重要になりました。

お金の面だけではありません。時間の面でもメリットが大きいなと感じてきました。

レジで支払いする時に慌てて小銭をジャラジャラと取り出したりせず、他の人がスムーズにレジを終わっている様子を見て、時間の面でも節約できるクレジットカードを作りたいと思うようになりました。

その月に大きな出費があった時も、後払いだからキャッシュフローも良くなり、やり繰りしやすくなりますしね。

なぜ今まで面倒くさがって申し込みしなかったんだろうと後悔の念もどんどん大きくなってきました。

そこで、すぐにクレジットカードを契約しようとネットから申し込んだのが切っ掛けでした。

とにかくクレジットカードを作りたい!と思ったのに主婦だと審査に通らないの?

クレジットカードはどこの会社が良いのか分からなかったので、主人も持っていて自分も知っている会社のを選びました。

一般的に信販系と言われている会社のクレジットカードを申し込みました。

そもそもこの選択が間違っていたようです。まさかの審査落ちになりました。自分はバリバリ仕事をして来て、社会的信用も高いと勝手に思い込んでいたので、かなりショックでした。

延滞もブラックリストに載ったことはないはずなのに…

過去に支払いをこじらしたりしてブラックリスト入りした記憶も全くないです。

自分が働いていた時なら、問題なくクレジットカードを作れたのかもしれませんね。時すでに遅しでした。

理由を尋ねても対応出来ないと申込みの際に説明が記載されていたので聞くことも出来ず、審査落ちに納得できない私は自分でインターネットで調べてみました。

その結果、考えられる事が幾つかありました。

主婦の場合、

- 配偶者の収入

- 過去のクレヒス

が重要なポイントになるようでした。

主人は士業の事務所で働いていて、いわゆる個人事業主の元で給料をもらっています。

このような仕事は浮き沈みがあると判断されて、安定した職業から外れてしまうようです。

やはり会社員はクレジットカードを作る上で強いと言う事になりますね。

また、主人は過去に銀行口座に残高が無くなっている事を、うっかり忘れていた経験が何度かありました。

基本的に家計とは別に専用口座を作り、自分の小遣いの範囲でクレジットの支払いに充てていた様です。

うっかり忘れていても遅滞には変わりないですよね。

多分、個人信用情報機関に事故の記載が無いにしても、そのクレジット会社独自の情報として要注意の状態なのかもしれません。

別のクレジット会社に申し込んだなら、もしかしたら審査にすんなり通っていたかもしれません。

インターネットで調べていく内に、主婦でも審査に通りやすいと言われている、流通関係のクレジットカードを選択した方が賢明だった事を知りました。

一般的に大手スーパーに付帯しているクレジットカードは、主婦の審査に甘いと言われているようです。

確かに通常買い物をするのは主婦である場合が多いので、大手スーパーのクレジットカードは主婦に使ってもらいたいカードですよね。

それから、我が家は賃貸住宅なので、居住形態を記入する欄がある事から、賃貸よりは持ち家の方が信頼度は高いようです。

いずれにしても、申込み時に記載した内容を総合的に判断して、審査の可否が行われる事には間違いありませんね。

主婦は配偶者について審査されますので、その辺りを理解の上申込みされると良いでしょう。

一番は安定した収入とクレヒスが肝心となりますよ。

その時はもー腹立ったんでクレジットカード会社に電話して、文句も百個くらい言ったあげく、訳のわからないことを大声で叫んでガチャ切りしてやりたい、そんな心境でしたよ。

退職後、無職の状態になると信用はガタ落ちになるんだよ。その状態でクレジットカードを作ろうと思っても審査にはなかなか通らない。

まさか自分の信用がこんなにも無くなるなんて…。

ここ1、2年のことではなく、過去数年前のことも含めて。

過去5年~10年の事故情報は信用情報機関というところで全て記録されているから。

ではそのあたりをもう少し噛み砕いて教えてくれませんか?

ブラックリストとは何か、体で理解するまで調べてみた

ブラックリストとは通称で、実際は信用情報に金融事故の情報が残った状態を指します。金融事故については後述します。

クレジットカード会社は利用者からカードの申し込みがあった際、CICやJICCに問い合わせを行います。

- 消費者の借入額や返済の情報などを共有する機関

- 申込者が過去にお金の借り過ぎや延滞があったのかが載っている

- 貸し出しリスクを知るための情報を金融機関に提供している

これは法律上の借入の制限があるだけでなく、あまりお金を貸し過ぎると貸し倒れのリスクが高まるからです。

金融事故とは

金融事故と言うのは、3ヵ月以上支払いを滞納した場合や、自己破産などの債務整理で借金を正常に支払えなくなった状態を指します。

この状態になると金融事故を起こした情報が残ってしまうために、どんなクレジットカード会社でも自動的に審査が通らない状態になってしまうのです。

これがいわゆるブラックリストに入った状態です。

注意しなければいけないのは、連続して3ヵ月滞納を起こさなくても、記録が残るうちになんども滞納を起こしてしまうとマイナス評価になってしまう点です。

携帯電話などの通信費の支払いの滞納もマイナスになるため、しっかりと支払いを続ける必要があります。

ブラックリストになっても5年経てば解消される

ブラックリストに入ってしまっても記録の保持期限が5年程度と限られたものであるため、一定期間を過ぎるとブラックリストから外れる仕組みになっています。

ただし、支払いが完了してから5年など、どのタイミングで外れるかは債務整理の方法や、返済方法の区分によって差が出ることがあります。

また、金融事故を起こさなくても、一月に数枚などクレジットカードを複数申し込んだ場合は申し込みブラックと呼ばれる状態になることがあります。

これは限度額が少額のクレジットカードでも複数枚利用すれば、不正な借り入れなどが可能になる場合があるからです。

お金を借りた後の安易な自己破産などを防ぐために、ある程度の規制が存在するのです。

クレジットカードの審査は一度でもブラックリスト入りすると通らなくなる?

クレジットカードの審査は、一度ブラックリスト入りしてもしばらくすると外れる可能性があります。

先程言ったように5年が信用情報の記録義務の上限にあたるからです。

銀行系カードの場合は10年まで情報が残る可能性がありますが、一度ブラック入りしてもずっとカードを作れなくなるわけではないのです。

一度ブラックリスト入りした場合は、解除されるまで待つことも大切なのです。

自分は本当にブラックなの?CICやJICCで実際に調べてみよう。調べる方法を手順を追って教えます。

CICはすべてのクレジットカード会社が加入し、金融情報の共有と確認を行う期間です。

JICCは信販系カードなど消費者金融以外のクレジットカード会社が利用することが多く、一部の銀行系クレジットカードの情報もこちらで扱われています。

CICやJICCで自分の信用情報を確認できる

銀行ローンを利用したうえで自己破産などを行っていない場合は、CICやJICCで確認すれば、自分がブラックリストに入っている状態かどうか確認することができます。

また、金融事故の情報などは共有される仕組みになっているため、どちらでも確認が可能です。

まず、調べる方法はCICやJICCの窓口に

- 直接赴いて照会する方法

- 書面で問い合わせて郵送してもらう方法

- インターネット経由で問い合わせる方法

があります。

CICは全国各地に相談窓口を設けており、直接情報を開示してもらうことも可能となっています。

- 運転免許証または運転経歴証明書

- マイナンバーカード[個人番号カード]

- パスポート

- 写真付住民基本台帳カード

- 写真付各種障がい者手帳

- 在留カードまたは特別永住者証明書

上の書類がない場合は、以下の中から二点を準備する。

- 各種健康保険証

- 各種年金手帳

- 戸籍謄本または戸籍抄本(作成日より3ヶ月以内の原本)

- 印鑑登録証明書(作成日より3ヶ月以内の原本)

上記に加えて500円の手数料が必要。

健康保険証など、写真が確認できないものであれば、別な証明書類と組み合わせる必要がある点に注意が必要です。

所在地

▼首都圏開示相談室

東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階

JR「新宿駅」西口より徒歩10分

都営地下鉄大江戸線「都庁前駅」B1出口より徒歩5分

中央通り地下通路 S3出口より徒歩3分

▼北海道開示相談室

札幌市中央区北3条西3-1-6 札幌小暮ビル8階

札幌駅前地下歩行空間1番出口より徒歩1分

地下鉄南北線「さっぽろ駅」より徒歩4分

▼東北開示相談室

仙台市青葉区中央4-2-16 仙台中央第一生命ビルディング7階

JR「仙台駅」より徒歩6分

地下鉄南北線・東西線「仙台駅」より徒歩5分

▼中部開示相談室

名古屋市中区丸の内2-20-25 丸の内STビル8階

地下鉄桜通線・鶴舞線「丸の内駅」4番出口より徒歩2分

▼近畿開示相談室

大阪市北区梅田三丁目4番5号 毎日インテシオ 5階

JR「大阪駅」桜橋口より徒歩8分(飲食街「梅三小路」側)

地下鉄四ツ橋線「西梅田駅」北改札より徒歩8分(地下通路「ガーデンシティ」を福島方面へ向かい6-10番出口)

▼中四国開示相談室

岡山市北区下石井一丁目1番3号 日本生命岡山第二ビル 新館4階

JR「岡山駅」東口より徒歩5分

▼九州開示相談室

福岡市中央区天神1-2-12 メットライフ天神ビル7階

地下鉄七隈線「天神南駅」5番出口より徒歩1分

地下鉄空港線「天神駅」より徒歩5分

- 申込書

- 本人確認書類のコピー

- 定額小為替1000円分

を同封し、既定の住所に郵送する。

申込書はCICの公式ホームページからダウンロードできるため、プリントアウトの上、必要事項を記入します。

郵送後本当に本人が問い合わせた物かどうか、確認の電話が入ることもあります。

情報照会後に既定の情報を記録した用紙が送られてきます。

パソコンやスマホで確認も可能で、公式サイトにアクセスし、既定の事項を入力すればすぐに情報の確認ができます。

手数料はクレジットカード決済で1000円となりますが、あまりに古いパソコンやスマホの場合は対応していないこともあるため注意が必要です。

書類やデータを見て確認することで、ブラック状態かどうかを調べることができるのです。

というわけで私も実際に自分の信用情報を開示しにCICへ行ってきました。

私の信用情報がどうなっているのかを確かめにCICへ足を運んでみました。

場所は大都会・東京の西新宿。新宿西口から都庁方面に向かい5分位歩くとCICの首都圏窓口である首都圏開示相談室(開示受付所)に着きます。

ここがCICの開示受付所が入っている新宿ファーストウエストのエントランスです。

このビルの15階にあるので早速行ってみます。

15Fに到着。エレベーターを降りて右側(左側だったかも?)に「開示の受付はこちら→」の看板表示があります。

表示どおりに進むと開示受付所の入口があります。

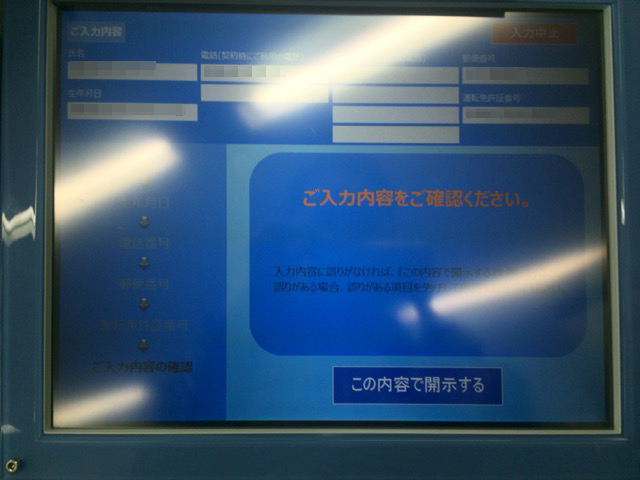

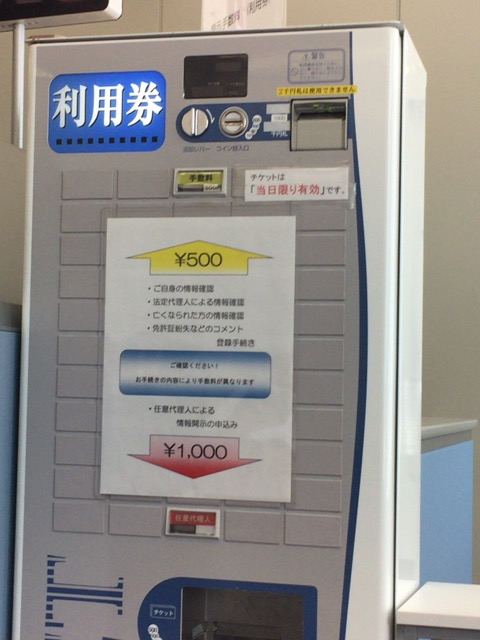

中に入ると左側に開示手続きをするためのタッチパネル式の機械が置いてあります。結構大きめで背丈は150cmくらいかな。タッチパネルはこんな感じ。

このコンピューターに個人情報を入力していきます。代理人でも開示できるようでしたが、私は本人開示だったのでそのように進めていきます。

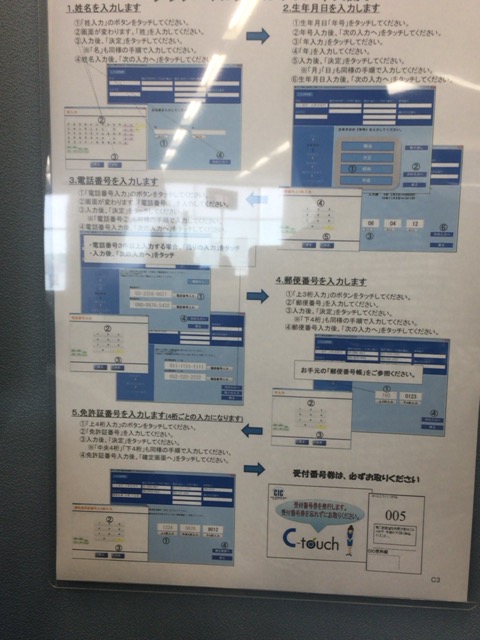

脇に「タッチパネル操作ガイド」も置いてあるのでそれも参考に入力していきます。特に難しい操作は一切ありませんでした。

ちなみに運転免許証を本人確認書類として持っていくのがベストかなと思いました。

免許番号を入力するだけなので複雑な操作もありませんでした。

氏名、生年月日、住所、電話番号を手順のとおりに入力していき、確認後に受付番号の書かれた券が出力されます。

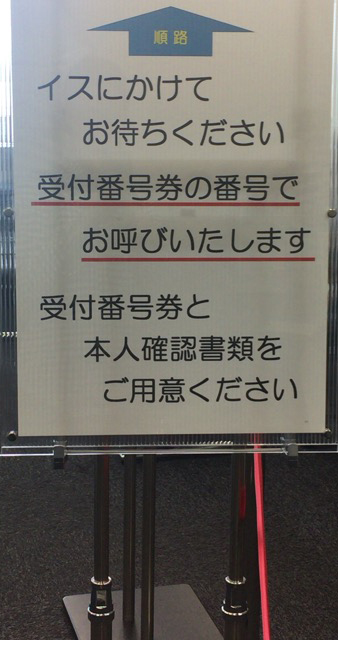

この券を取り出したら受付に持っていき、しばし名前が呼ばれるのを待ちます。

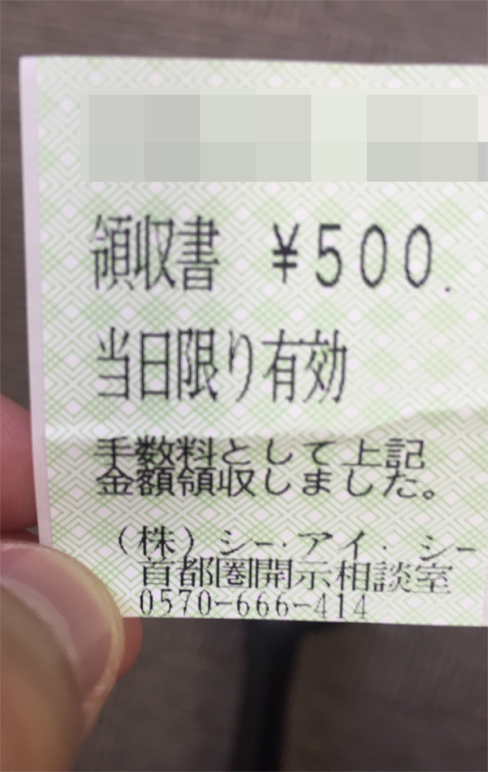

待っている間に受付の右横に設置されている券売機で、手数料の券を購入しておきましょう。

本人開示の場合500円です。

代理人開示の場合は少し高くなって1,000円になるようです。

ラーメン屋とかにある券売機と同じシステムですね。お金を入れてボタンを押すと発券されます。

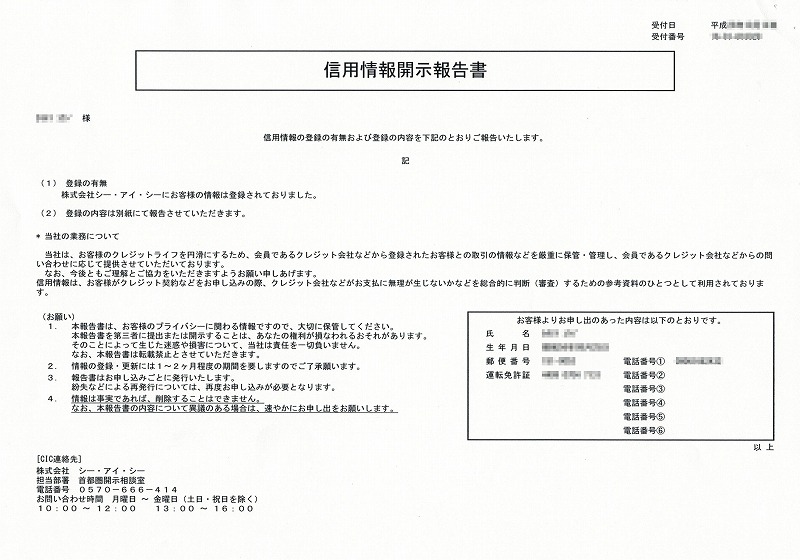

そして、ソファでくつろぐこと3~5分程度で受付の人に呼ばれて、信用情報開示報告書を受け取れます。到着から受取りまでの総時間は10分程度でしょうか。かなりスムーズにいってびっくりしました。

信用情報開示報告書を見ると何やら細かく区分けされて書いてあります(超見にくい・・・。というか情報多すぎ・・・)。

次はこの信用情報開示報告書の見方について調べてみようと思います。

信用情報開示報告書に載っている項目の意味を解説していきます

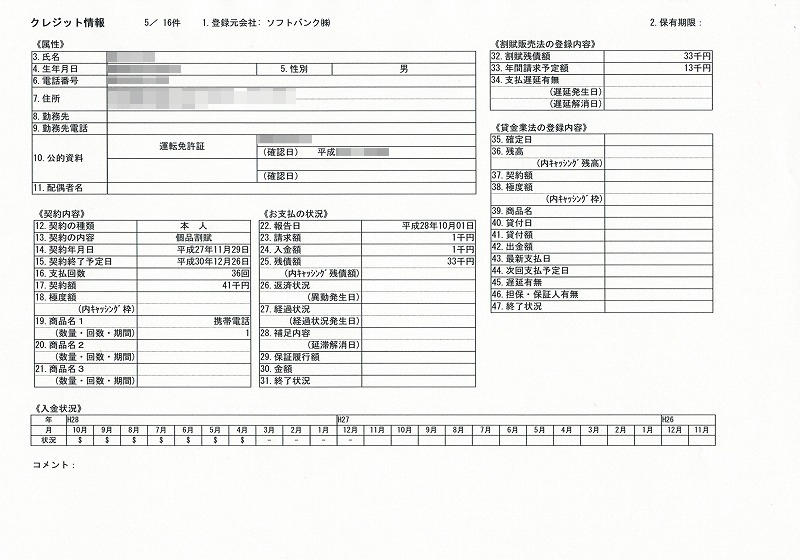

CICでゲットした信用情報開示報告書の中身を見ていきましょう。表紙+2枚=合計3枚もらいました。これが私が受け取った報告書の表紙です。

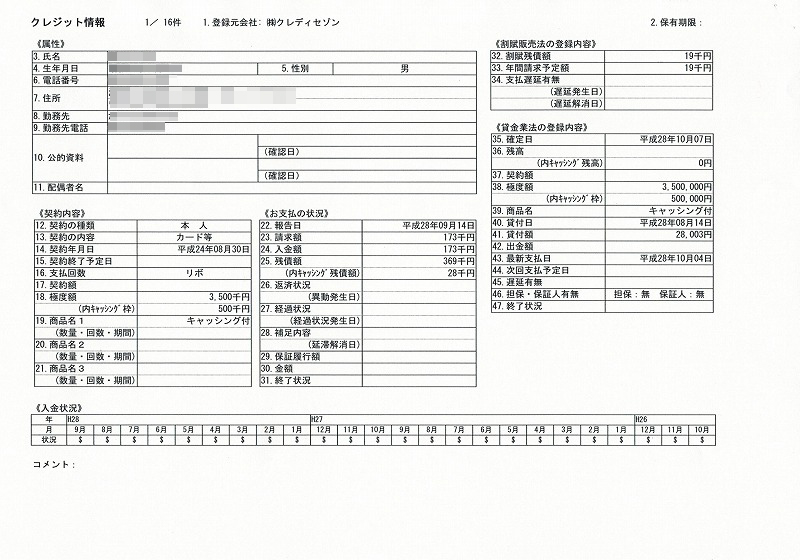

2枚目です。登録元会社がクレディセゾンの情報が乗っています。セゾン系のクレジットカードを使っているのでその情報のようです。

3枚目はソフトバンクが登録元会社の情報です。iPhoneをソフトバンクで割賦契約しているのでその情報のことか?

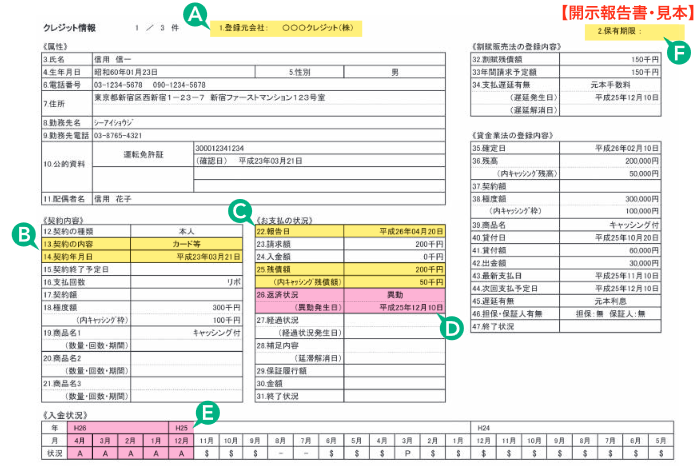

色々と表の中に難しい言葉(項目)が掲載されているのでこの項目の意味を知らないことには話は始まりません。開示報告書を受け取る時に一緒にもらえる開示報告書の見本を見ながらその見方を解説していきます。

A…どこの会社がこの情報を登録したのか、その会社名が表示されています。

B…クレジットカード等の契約をした日が記載されています。

C…報告日には利用状況の確定日が表示。残債額には報告日時点でクレジット会社等に支払う義務のある総額が記載されています。

D…「異動」と書かれていれば長期にわたる支払いの遅れ(延滞。61日以上、あるいは3ヶ月以上の遅れ)があって、俗にいうブラックリスト入りしている事を表しています(延滞がない場合は空欄)。

1度「異動」と記録されると延滞解消した後もおよそ5年間(契約期間中および取引終了後5年間)は残ってしまいます。

E…クレジットカード会社等への入金状況が記載されています。

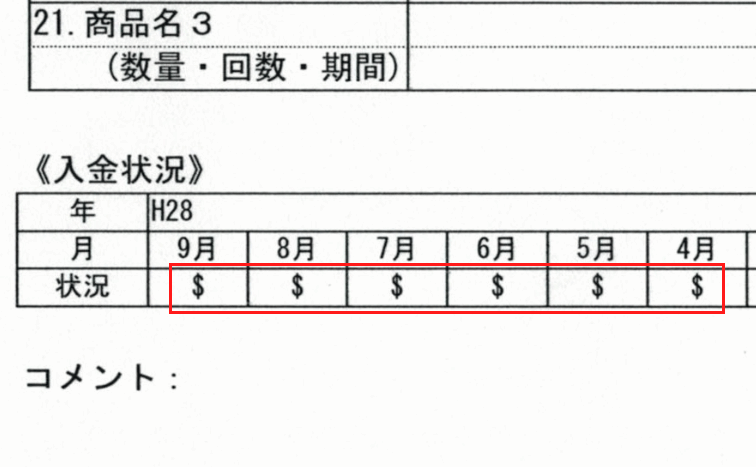

あと私がもらった2枚の報告書には入金状況の欄に「$」マークが記載されています。これは請求元へきちんと入金されていることの証のようです。

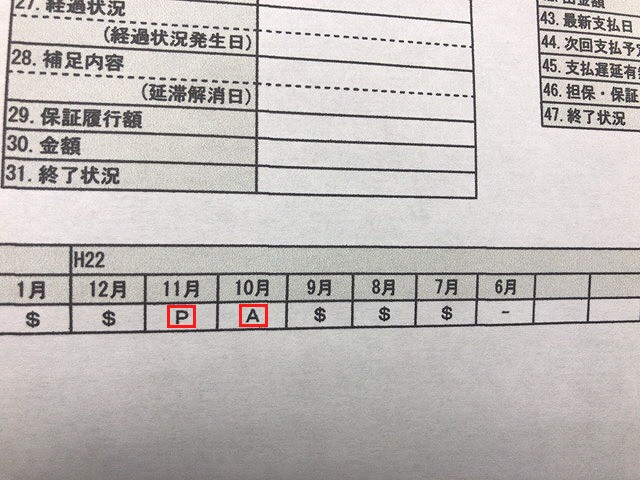

下は僕の知り合いの報告書。PとAが記載されちゃってるんだよね。

私は、「$」マークオンリーで安心しました。ひょっとしてブラックリスト入りしているのかも?という不安があったので。

その疑念を払拭することが出来て嬉しいです。

次の段落で詳しく解説するけど「A」が2つ付いてしまうとブラックになってしまうのでクレジットカード会社へすぐに連絡して、未払い分の金額を支払いをましょう。

その他の記載文字の意味は以下の表にまとめておきますので参考にして下さい。

| 記載文字 | 内容 |

|---|---|

| $ | 請求どおり(もしくは、それ以上)の入金があった |

| P | 請求額の一部が入金された |

| R | お客様以外から入金があった |

| A | お客様の事情でお約束の日に入金がなかった(未入金) |

| B | お客様の事情とは無関係の理由で入金がなかった |

| C | 入金されていないが、その原因がわからない |

| – | 請求もなく入金もなかった(例:クレジットの利用がない場合) |

| 空欄 | クレジット会社等から情報の更新がなかった(例:クレジットの利用がない場合) |

まとめ:1文字に秘められた記載文字の意味

先ほどの支払い情報の記録を確認していくと$マークが並んでいる部分があります。

- 「$」マークは正常に入金がされたことを示す

- 「$」マークが続く限りは問題なくカードが使える状態

- 未入金を示す「A」が連続して続いている場所がある場合は要注意

「A」が連続して3つ以上続いた場合は基本的にブラックリストに入ってしまいます。

この場合は返済情報に「異動」と記載され、金融事故があったことが信用機関に公開されてしまうのです。

注意したいのは、CICで開示される情報は1カ月から2カ月前の情報と言う点です。

これはクレジットカード会社の記録などにタイムラグが存在するためで、常に最新の情報が確認できるわけではないからです。

最新の支払い状況に「A」が1つか、2つある状態で、未納が発生した場合はほぼ確実にブラックリストに入ってしまいます。

債務整理を行った場合

⇒金融事故の情報が登録されます。債務整理は任意整理や自己破産など債務の減免を求めた状態です。

任意整理を行った場合

⇒申し込みを行ったタイミングで情報が記載されるか、手続きが完了してから記載されるかなど、タイムラグが発生する場合があります。

過払い金請求に関しては…

⇒一時的に「異動」が記載されるものの、手続きが完了次第情報が消去される場合もあるのです。

債務整理を行っている際は弁護士にも確認するのが基本です。

事故情報が登録されたらどうなる?

事故情報が登録される(いわゆるブラックリスト入り)原因とは具体的にどのようなものなのでしょうか?

結論から言いますと、ブラックリスト入りする原因として

- 延滞

- 債務整理

- 多重申込み

の3つのパターンが多いです。

クレジットカードを使って飲食したり買い物した時やカードローン会社からお金を借りた時は、何においてもお金をそれらの貸付事業者側から“借りている状態”には何ら変わりありませんよね。

そうするとCICのような個人信用情報機関に記録されます。

クレジットカードやローンの借入額のうち毎月決められた日時に口座から引き落とし(クレジット会社等へ入金)されているかをクレジット会社、個人信用情報機関にチェックされる状態になるのです。

そうした点を考えてみるとクレジット会社への返済が滞ってしまうと、当然の事ながら、債務不履行(借りたお金を返さない行為)に当たります。

どのような事情であれ借りたお金を決められた期限までに返済をしたりしないという状態は明らかに約束違反であり、これを理由にブラックリストに載せたりするという事情は当たり前といえます。

延滞、未払いが短期間であればブラックリストに登録されない

では、

- 期限通りに返済が出来ない人

- 期限を過ぎてしまったがすぐに支払いを済ませて現状で完済をしている方

も全て即座にブラックリストへ掲載がされてしまうのでしょうか?

そうではないのです。

いくら延滞といっても、それぞれのケースでのあり方にもよる事は言うまでもありません。

例えば、1~3日くらい返済が遅れる程度であれば、すぐにブラックリスト掲載をされたりするような事はありません。

その前に自分自身で気づくか、クレジット会社等から支払い催促が来たらその時にすぐに支払えば問題ありません。

ただし、支払いが長い間滞ってしまうなど“度外の大きい延滞”は貸金業者も無視できません。

度合いが大きい規模の延滞に関して触れてみます。

今話したような1~3日支払いが遅れる軽めのものとは異なり、61日以上や分割返済での際の3回目にあたる支払い日を超えたりしてしまうような形の、重度な延滞などがこれに該当します。

明らかに深刻な状態の延滞は信用情報機関に記録されてしまいます。

返済状況に「異動」と載っていたらブラック確定

支払い期限日から61日以上経った段階で報告書の「26.返済状況」の欄に“異動”と載ってしまいます。

そして一度その機関への記録がなされたりすると、最低5年間その情報が登録保存されるという事態になりますので、延滞自体が解消をしたりしても、記録自体は抹消されたりする訳ではありませんので要注意です。

クレジットカードも作れなくなり、今持っているカードも使用不可になる。

事故情報が登録された場合は新たにクレジットカードを作ることが出来なくなります。現在持っているカードも止められてしまう点に注意が必要です。

クレジットカードを利用できるだけでなくキャッシング機能など求められ、返済専門のカードになってしまいます。

どのタイミングで止められるかはカードによって多少差がありますが、電気や水道などの公共料金や、電話代をクレジットカード払いにしている場合は事前に銀行引き落としなどに変更することが大切です。

手続きを忘れると生活に必要な電気や水道まで止まってしまう可能性があるのです。

金融事故の情報が登録されても、返済が続けられる状態であれば日常生活に支障が出ない場合もあります。

クレジットカード会社への支払いが滞っている場合は、残額の一括請求や、裁判を起こされる可能性が出てきます。

裁判になった場合は給料の差し押さえなどが発生することもあるため、早めに連絡を取って返済計画を練ることや、弁護士に相談して調整を行うことが大切になります。

財産の差し押さえなどは裁判の結果が出るまでは行われず、不服を申し立てる事も出来ます。

ただし、手続きを放置すればそれだけブラックリストから外れるまでに時間がかかる点に注意が必要です。

再度クレジットカードを作れるようにするためには、早めに手続きをした方が良いのです。

異動情報が登録されていてもクレジットカードを作ることはできる!?

上記でも解説しましたが「異動情報」というのは、延滞や金融事故などのいわゆるネガティブな情報のことであり、これらの情報が個人信用情報機関に記録されると、クレジットカードの審査では大きなマイナスとして判断されることになります。

個人信用機関に加入する金融機関は登録された情報を自由に閲覧することができます。

新規申し込みの審査の際には情報の照会を行って、クレジットカード会社や消費者金融会社などでは審査の可否を判断するための重要な情報として活用しているのです。

個人信用情報機関のひとつである「CIC」では、以下のような条件に該当するものを「異動」として情報の登録を行っています。

延滞

支払いが約定返済日から61日以上または3ヶ月以上遅延した場合には、「延滞」として異動情報が登録されることになります。

保証履行

原契約の期限の利益が失われた場合に保証委託契約に基づいて保証契約が履行された場合には、「保証履行」として異動情報が登録されることになります。

破産

破産を裁判所が宣告した場合には、「破産」として移動情報が登録されることになります。

個人信用情報に上記のいずれかの異動情報が登録されると、クレジットカードやカードローンや一般ローンなどの審査に影響を及ぼすことになりますので、審査に通過することは難しくなります。

異動情報が登録されているとクレジットカードを作ることはできない

異動情報が登録されている人の場合には、基本的にはクレジットカードを作ることは難しいと考えてください。

信用情報機関に異動情報が登録された場合には、以後5年間が経過するまでの間はいわゆるブラックの扱いとなり、

- クレジットカード

- カードローン

- 住宅ローン

- 一般ローン

などの利用を制限されることになります。

クレジットカードを発行するカード会社では審査の際に、個人信用情報機関に情報の照会を行いますので、申込者のクレジットカードの利用履歴や延滞の有無などはすぐにわかってしまうのです。

異動情報が登録されている場合にはブラックの扱いになりますので、ほとんどのカード会社ではその時点で審査落ちになります。

ただし一部のローンであれば審査に通過できる可能性がありますので、ブラックだからと諦めずに積極的にチャレンジしてみてください。

たとえば携帯電話の割賦販売などであれば、ブラックの人でも比較的審査に通過しやすいようです。

月々の返済を確実に行うようにすれば一定の信用を獲得することができますので、次のクレジットカードやローンなどの審査では有利になるかもしれません。

ブラックの人でも作れるクレジットカードが存在する!?

カード会社のクレジットカードの審査、個人信用情報機関に対し情報の照会を行い、ブラック扱いになってしまうと異動情報が登録されます。

ほとんどの場合にはその時点で自動的に審査落ちになります。

しかし一部のカード会社では過去の返済遅延や延滞などによる異動情報が登録されていても、その後確実な返済を行っていて十分な返済能力を有していると判断されれば、新規カードの審査に通過できる場合があるようです。

デビットカードであればブラックの人でも作れる!

信用情報機関に異動情報が登録されているといわゆるブラックの扱いになります。

なので、その後5年程度が経過して異動情報が抹消されるまでの間の期間については、原則としてクレジットカードは作れないと考えた方がいいです。

しかしどうしてもカードを作りたいのであれば、デビットカードへの申込みを検討してみるのをおすすめします。

銀行が発行するカードがデビットカードであり、銀行口座とセットで利用することになります。

カードを利用すると瞬時に銀行口座からの引き落としが行われるため、銀行口座の残高の範囲内であれば自由に利用することができるのです。

延滞や返済不能などのリスクがないため、近年ではデビットカードを発行する銀行が増加しています。

デビットカードでは、分割払いや後払いなどを利用することはできません。

銀行口座の残高が利用限度額になりますので、使いすぎを防ぐためにも効果的だといえるでしょう。

通常のクレジットカードの審査に通過することが難しい人は、異動情報が抹消されるまでの間デビットカードを活用してみてはいかがでしょうか。

家族カードであればクレジットカードが作れる可能性があります!

クレジットカードでは通常のカード以外に、生計を共にする家族を対象とした家族カードが発行できる場合があります。

家族カードはクレジットカードの申込者(本会員)の利用と一括して請求が行われ、利用限度額なども限られてしまいます。

一方でラウンジの利用や海外旅行保険などの各種特典を本会員と同じように利用することができますので、お得なカードだといえるかもしれません。

家族カードの審査は原則としてクレジットカードの申込者(本会員)の信用情報に基づいて行われますので、いわゆるブラック扱いの人も家族カードであれば利用することができるかもしれません。

自分自身のクレジットカードが持てないブラック扱いの人は、同居する両親や配偶者などが所有するクレジットカードの、家族カードへの申込みを検討してみるのも手です。

異動情報が登録されていないのに審査に落ちてしまうのはなぜ!?

信用情報機関に異動情報が登録されている人はいわゆるブラックの扱いになるため、クレジットカードの審査に落ちてしまうことになります。

ただし異動情報が登録されていない人の場合にも、クレジットカードの審査に落ちてしまうことがあるようです。

まず始めにクレジットカードの審査基準は原則非公開であり、カードを発行するカード会社ごとにそれぞれ異なります。

審査基準が厳しいカード会社や比較的緩やかなカード会社などがありますので、同じ人が申込んでも審査に通過できる場合と落ちてしまう場合があるのです。

申込者の属性情報が同じであっても審査の際のスコアリングの基準が異なるため、審査に通過できる可能性についてはカード会社ごとに違いが生じることになります。

審査の可否には信用情報が大きく影響します!

クレジットカードの利用者の借入件数や借入総額や返済の状況などは、いずれも信用情報として個人信用情報機関に登録されることになります。

クレジットカードの審査の際には個人信用情報機関に対して情報の照会が行われますので、信用情報の内容によっては審査に落ちてしまうことがあるのです。

信用情報機関に異動情報が登録されている場合にはその時点で審査落ちになってしまうのですが、その他にも信用情報に問題があると判断された場合には、やはり審査には落ちてしまうことになります。

「属性が弱い」とはどのような意味なのでしょうか?

「属性が弱い」というのは申込者の属性情報が、クレジットカードの審査基準に達していないことを意味しています。

例えば「年収200万円・勤続2ヶ月の契約社員・携帯電話のみで固定電話なし・賃貸アパート居住6カ月」の申込者の場合には、属性が弱いと判断されるかもしれません。

属性情報の中では、特に職業の安定と返済能力の有無が重視されることになります。

公務員や大企業の正社員などであれば職業の安定が高いと判断されるのですが、一方で派遣社員・契約社員・パート・アルバイトなどの場合には職業が不安定で属性が弱いと判断されるのです。

近年ではカード会社の大半がスコアリングによる審査を採用していますので、審査通過のためにはカード会社が定める基準(ボーダーライン)に達していることが必要になります。

属性情報については改善が難しい項目などもあるかもしれませんが、それぞれの項目をバランスよく高めていくことを心がけてください。

申込者の返済能力は特に重視される項目になる

代金後払いのシステムを採用しているクレジットカードは、実質的にはお金の借り入れと同様のサービスであるといえるでしょう。

そのためクレジットカードの審査では、特に申込者の返済能力が重視されます。

クレジットカードを発行するカード会社では貸し倒れによる回収不能を警戒していますので、返済能力が不十分だと判断されてしまうとクレジットカードの審査に通過することは難しくなってしまうのです。

カード会社では確実な返済能力が期待できる申込者に限って、クレジットカードの発行を行います。

返済能力は雇用形態や勤続年数や年収の額などにより、スコアリングシステムにより総合的に判断されます。

ちなみにゴールドカードなどのステイタスカードの審査に通過するためには一定以上の額の収入が必要とされるのですが、一般的なクレジットカードであれば安定した収入の条件を満たすのであれば、収入の額そのものはあまり重視されないようです。

ただし収入の額が極端に少ない人はクレジットカードの審査では不利になりますので、別の項目でカバーすることを検討するようにしましょう。

例えばキャッシング枠を0円として申し込めば審査では有利になりますし、必須とされる項目以外についても申込書にしっかりと記載するようにすれば、カード会社の心証が良くなるかもしれませんね。

比較的審査に通りやすいクレジットカードに申込んでみましょう!

審査通過率が高いカードには、一定の共通した特徴があります。

いわゆる「消費者金融系」や「信販系」のクレジットカードであれば、他社の審査に落ちてしまった人でも利用することができるかもしれません。

消費者金融会社や信販会社では、利用者がお金を借りてくれることで利益を獲得しています。

利益を得るためには利用者を増やすことが必要になりますので、積極的にクレジットカードを発行して新規顧客の獲得に努めているのです。

審査に通過しやすいとされているクレジットカードでは、提供する消費者金融会社や信販会社などのビジネスの都合による審査基準が設定されています。

一般的には「審査が甘い」と思われがちなのですが、実際にはビジネスの非情な論理により、非常に厳しい審査が行われていると考えてください。

それでは消費者金融系や信販系のクレジットカードでは、具体的にはどのような基準により審査が行われるのでしょうか。

「消費者金融系」のクレジットカードでは独自の基準で審査が行われます!

審査が不安な方は、まずはアコムACマスターカードへの申し込みを検討してみてください。

アコムACマスターカードは大手消費者金融であるアコムが提供するクレジットカードなのですが、その審査はアコムのカードローンに近い基準で行われることになります。

最短で即日発行されるみたいですよ。やはり消費者金融系のカードは問題なく審査に通りますね。

いわゆる消費者金融における貸し付けと同様の審査が行われ、クレジットカードを利用した場合の支払い方法もリボ払いのみに限られます。

アコムACマスターカードは一般的な消費者金融の利用に限りなく近いカードだといえるでしょう。

申込み条件は「安定した収入のある20歳以上の人」となっていますので、専業主婦や無職の学生などは申込むことはできません。

クレヒス修行に取り組んで申込みしましょう

クレヒス修行というのは確実な返済の履歴を積み重ねて、良好なクレジットヒストリーを作る方法のことです。

上記で紹介してきたブラックでも作れる可能性のあるクレジットカードや無審査で利用できるデビットカードなどを活用して、借金を確実に返済することで良好な利用実績を積み重ねれば、次回のクレジットカードの審査ではプラスに評価されることになります。

全国銀行個人信用情報センターのCRINではネガティブ情報のみが共有されていますので、クレヒス修行で良好なクレジットヒストリーを獲得しても審査では評価されないことになります。

クレヒス修行に取り組むのであればポジティブ情報の共有が行われる、CICやJICCなどを活用するクレジットカードに申込むようにしましょう。

複数カードローンの申込みは注意、厳選した1社へ申込み!

近年ではインターネットが発達したことにより、パソコンやスマートフォンや携帯電話などを活用して手軽にカードローンに申込むことができます。

以前はカードローンを利用するためには来店をして直接店頭で申し込むことが必要だったのですが、現在は来店のための手間や時間を省いてスマートに申込むことができるのです。

ただしいくら手軽に申し込みができるからといっても、やはり複数のカードローンに一度に申込むことはおすすめできないといえるでしょう。

カードローンの審査に不安を感じる人などは「複数のカードローンに申込めばどこかの審査には通るだろう…」と考えることが多いのですが、実際に複数のカードローンに同時に申し込むとこちらも「申込みブラック」の判断をされて、複数申し込みそのものが原因で審査に通らなくなります。

カードローンの審査の際には、信用情報機関に対して情報の照会が行われます。

信用情報機関には利用者のカードローンの利用履歴や延滞や金融事故などの履歴が登録されているのですが、実はカードローンへの申し込みの履歴も登録されているのです。

複数のカードローンへの申し込みの履歴が信用情報機関に登録されていると、審査を行う金融機関は

「お金に困っているのだろうか?」

「何か都合の悪いことを隠しているのではないか?」

「借金で借金を返済しているのではないか?」

と考えて、審査を通常よりも厳しく行うことになるのです。

複数のカードローンに一度に申込んだり、カードローンの審査に落ちてしまったからといって次々と別のカードローンに申込んだりすると、複数申し込みそのものが原因で審査に通らない申し込みブラックになってしまいます。

くれぐれも注意をしてください。

信用情報機関に登録されたカードローンへの申し込みの履歴は通常は半年程度が経過すれば自動的に抹消されます。

カードローンの利用を希望するのであれば厳選した1社のみに申込みをして、審査に落ちてしまった場合にはしばらく期間を空けてから次のカードローンに申し込むようにしましょう。

そして、キレイなクレヒス作る意識で実績を積めば、次は自分の持ちたいカードの審査にも通るようになるよ。

ブラックリストの人以外でもやはり信用性の低い雇用形態で勤務している人も審査に通るのが難しいよね。

クレジットカード会社は極力長期的に安定した収入のある人を審査に通したいわけだから、いつ仕事がなくなるかもわからない非正規社員の人は厳しいんだよ。

個人事業主などの自営業をやっている人も。

例えば、次の体験談を紹介してみようか。彩乃さんは20代の個人事業主で独身。

やはり個人事業主となると安定した収入のある夫がいて共働きでないとやっぱり審査に通るのが難しかったみたいだ。

【彩乃さん(仮名)の体験談】20代後半個人事業主女性ですがクレジットカード審査に落ちました

現在20歳後半になる、独身女性です。

私は1年半程前から個人事業主として、在宅ワークをしてお金を稼いでいます。

毎月14~15万の収入を得ていますが、まだ実家で両親と暮らしているのです。

個人事業主になる前は派遣雇用で働いていました。

しかし外で働く事が精神的に辛くなった事で、試しにネットで文章入力等をしてお金を得る、在宅ワーカーになってみたのです。

そうすると初心者ながらこの働き方が自分に合っていたのか、1年半でここまで稼げるようになりました。

元々インドア派だった私は、この仕事を始めてから以前にも増して家から出ない事が多くなりました。

買い物と言えば専らネットショッピングです。ボタン1つでいつでもどこでも欲しい物を買えますから、かなり便利に感じていたのでした。

しかし今までネットショッピングの支払いをコンビニ払いにしていた私は、支払いの為に一々外へ出るのが面倒になってしまったのです。

かと言って銀行払いも手続きが面倒かと思い、同じ面倒な思いをするならばこの機会に今まで作った事のなかったクレジットカードを作る事に決めました。

クレジットカードがあれば他のネットサービスの支払いも簡単ですし、便利です。

それに欲しい物があるのに残高が足りないという時の、頼みの綱にもなるだろうと思い、作っておいて損はないと感じたのでした。

サクッと気軽にオンラインから申し込んだものの審査に通らず…

意気揚々とクレジットカードをオンライン申し込みしたものの、結果は駄目でした。

何と審査に通らず、クレジットカードを作る事ができなかったのです。

オンライン申し込み時には氏名や住所、勤務情報や年収等を記入する項目がありますが、その全てに出来る限り記入をしました。

しかし申し込みを済ませてから1時間後位に、コールセンターの方から「申し込み内容について確認したい事がある」と電話があったのです。

何だろうと思って聞いていると、どうやら「勤務先の住所や連絡先の項目が空欄ですが」という問い合わせでした。

「個人事業主ですからそこは空欄にしたんです」と答えると、

「収入について何か提示いただける、収入書類はありますか?」と聞かれたのです。

確定申告を1度だけしていたので、その確定申告書を出せると言うと、「解りました、それでは次の審査に進むのでまた暫くお待ちください」と電話は切られたのです。

それから後に本人確認書類や収入証明の書類を提出するように連絡があったので、写真を撮ってそれをデータ送信しました。

しかしその数時間後に「残念ながら審査の結果、お客様のお申し込み内容ではクレジットカードを作成できません」というようなメッセージが来たのでした。

どうしてなんだろうとその後とっても考えました。

そこで思い当たったのは2つの事でした。

1つは私が個人事業主となってからまだ1年半しか経っておらず、信用情報が足りないからでしょう。

いくら確定申告の収入証明書があると言っても、確定申告時の年収は120万程です。

その頃は月10万前後がやっとで、14~15万稼げるようになったのはその後の半年の間の事だったからでした。

4~5万の差はかなり大きいと思いますし、いくら「アルバイトでも作れるクレジットカード」だとしても、収入がなかなか安定しない個人事業主では難しいのかもしれません。

おまけにその時の私は、ただ個人事業主と名乗っているだけで、会社登録している訳でもないので、相当信用情報が不足していただろうなと思います。

2つ目は、申し込みをしたクレジットカードがキャッシングも出来るカードだった事です。

クレジットカードの機能だけだとそこまで審査は厳しくならないけれど、キャッシング枠にも申し込むと、より審査が厳しくなるとネットで知識を得たのです。

月に15万前後しか稼ぎがない、個人事業主を始めて1年半しか経っていないという点が敗因だったのだろうと感じました。

これが勤続年数が1~2年でも、勤め先が明確に解るフリーターであればまだクレジットカードの審査にも通っていたのかなと思います。

今までキャッシングを利用した事もローンや負債を抱えている事もなければ、複数のクレジットカード企業に同時申し込みをした訳でもありません。

しかし「なかなか収入が安定しない、勤続年数の短い個人事業主」なので、審査には落ちてしまったのでした。

しかも彩乃さんの場合、少ないとはいえ収入がある状態なので全く悲観することはない。

今の時代、赤字の個人事業主でも売上さえ上がっていれば作れる。

確定申告をして納税証明書など収入を証明できる書類を増やしていけば確実に審査に通るようになるしね。

とはいえ、今は法人格を有しない個人事業主でも法人カードを作れるようになっているからね。そういうカードもどんどん増えている。

【結論】クレジットカード会社が厳しく見ている項目

クレジットカードを利用するためには、申込者はカード会社による審査を受けてこれに通過することが必要になります。

申込者の個人情報を申込書類に記入して郵送でカード会社に審査を申し込むか、あるいはインターネットを活用してオンラインで審査を申し込むことになります。

しかし、いずれの場合にも審査に通過することができればクレジットカードの利用が認められますし、審査に落ちてしまった場合にはクレジットカードの利用は認められないということになります。

それでは審査を行うカード会社では、何を基準として申込者を評価しているのでしょうか。

これについては3つの要素が重視され、具体的には

- 安定した収入の有無

- 確実な返済能力の有無

- 明確な居住場所の有無

などが確認されることになります。

ちなみに明確な居住場所の有無の項目については、夜逃げなどのおそれがないかどうかを確認するためにチェックが行われるようです。

スコアリングにより個人の属性のランク付けが行われる

個人の属性というのは申込者に関する各種情報のことであり、クレジットカードの審査を行うカード会社では個人の属性をチェックして、申込者の信用を判断するのです。

具体的には申込書に記載された各種情報を数字により点数化して、合計点数が一定の通知に達していれば審査に通過できることになります。

このような審査方法がスコアリングであり、現在はカード会社の大半がこのスコアリングによる審査を行っています。

そしてスコアリングによる審査の上では年齢の情報と勤務先の情報が特に重視されることになります。

申込者に関する各種情報としては、

- 申込者の年齢

- 職種

- 勤務先

- 勤続年数

- 住居の形態

- 居住年数

- 家族構成

- 年収の額

などが確認されるのですが、審査では特に年齢の情報と勤務先の情報が重視されるのです。

年齢については若ければ若いほど有利になりますし、また勤務先については規模が大きければ大きいほど有利になります。

3つの個人信用情報機関ではネガティブ情報の共有を行っています!

ここまでで過去の借入れや返済などの履歴は、クレジットカードの審査の際には自己申告した内容以上に重視されることがわかったと思います。

クレジットカードの申込書に記載された情報だけでは経済的な状況や活動の内容などを十分に把握することができないため、クレジットカード会社では審査を行う際に個人信用情報機関に対して情報の照会を行います。

日本においては現在

「CIC」

「JICC」

「KSC」

の3つの個人信用情報機関が活用されていて、それぞれにクレジットカード・カードローン・一般ローンなどの利用履歴が登録されているのです。

クレジットカード会社はCIC機関に登録する仕組み

中でも大手クレジットカード会社の出資により設立された個人信用情報機関がCIC(シーアイシー)であり、3つの信用情報機関の中で最も多くのデータを取り扱っていることがその特徴となっています。

現在は過剰与信を防ぐことを目的として、すべてのクレジットカード会社には情報の照会を行うことが義務付けられています。

そのため原則としてすべてのクレジットカード会社が、割賦販売法による指定信用情報機関であるCICに加盟をして情報を活用しているのです。

例えばCICのみに加入するクレジットカード会社もJICCやKSCに登録されたカードローンの延滞情報などをチェックして、これを自社における審査に活用することができます。

個人信用情報期間に登録された信用情報(異動情報・事故情報など)の内容が気になる人は、個人信用情報機関に信用情報の開示請求を行ってみてください。

開示請求の手続きは前述したとおりです。私は直接窓口へ行って開示請求書を発行しました。

※KSC(全国銀行個人信用情報センター)では、CICやJICCとの間における延滞情報などの共有を平成26年12月において中止しました。

KSCに登録された住宅ローンの延滞などの情報は、現在はCICやJICCとの間では共有されていません。

一部の都市銀行や地方銀行が発行するクレジットカードや、アメリカンエキスプレスのクレジットカードなどでは、審査の際にKSCに対して情報の照会を行うのですが、それ以外のクレジットカード会社ではCICまたはJICCに対して情報の照会を行いますので、クレジットカードの審査では以前よりも有利になったようです。

個人信用情報機関のひとつである全国銀行個人信用情報センターについては、「KSC」と「JBA」という2種類のアルファベットによる略称が使われています。

KSCは全国銀行個人信用情報センターの英語による頭文字を並べたものであり、一方のJBAは一般社団法人全国銀行協会の英語による頭文字を並べたものになります。

一般社団法人全国銀行協会は全国銀行個人信用情報センターを運営する団体であり、JBAはKSCを管理する上部組織に該当するのです。

「KSC」と「JBA」も実質的には同じだと考えればOKです!

CICをメインに解説してきましたがカードローンに関する解説などでは「KSC」と「JBA」の2種類の略称が使われてているのですが、いずれも実質的には全国銀行個人情報センターのことであり特に大きな違いはありません。

一般的なカードローンに申込むのであれば、普通に申し込んで普通に借り入れを利用すればOKです。

過去に延滞や金融事故などの履歴がある人が自分の信用情報の確認をしたいという場合には、全国銀行個人信用情報センターに該当するKSCに情報の開示を申込んでください。

CRINではネガティブ情報の共有を行っています!

CRINでは利用者に関する各種の情報の中で、いわゆるネガティブ情報の共有を行っていることが特徴となっています。

ちなみにCRINとは「Credit Information Network」の略称であり、意味はそのままの通りクレジット情報ネットワークです。

CRINで共有される情報としては、主に以下のものが該当します。

- 問題行動(虚偽申告など)

- 債務整理(自己破産・任意整理・個人再生など)

- 代位弁済

- 強制解約や退会など

- 悪質な延滞や遅延など

その他には軽度なネガティブ情報として、審査落ちなどの履歴が約6カ月間登録されます。

CRINには上記のような借り入れや返済などに関する「悪い情報」が記録され、一方で確実な返済などの「良い情報」は記録されません。

CRINに情報が登録されていなければクレジットヒストリーは良好だと判断されることになります。

FINEではポジティブな情報の共有も行っています!

全国銀行個人信用情報センターのCRINではネガティブ情報の共有を行っているのですが、一方のCICやJICCの情報システムであるFINEではポジティブな情報の共有も行っています。

FINEは「FInancial Information Network」の略であり、そのまま直訳すると「金融情報ネットワーク」ということになります。

CICとJICCの間ではFINEによる連携が行われていますので、いわゆる良好な借り入れや返済などの情報についても共有が行われています。

例えば過去に延滞などの履歴がある人の場合には、CICやJICCであれば確実な返済の履歴を積み重ねることにより、その後の審査で有利に判断される可能性が高くなるのです。

まとめ

ここまででクレジットカードの審査やブラックリスト、信用情報機関について解説してきました。

ここでもう一度注目すべき点をまとめておきます。

- ブラックリストに載っている最中はクレジットカードを作れない

- 過去にブラックだった人は今は作れる可能性がある

- 短期間に複数のクレジットカードに申し込まない

「私ってなんでクレジットカードの審査に通らないんだろう?」と感じている方は、ぜひこの記事を参考にしてみましょう。

自分の状況を理解した上でクレジットカードに申し込めるのか、否かを判断してみてください。